近期,头顶着“光伏A+H第一股”光环的钧达股份,正在进行港股招股。

据招股书披露,公司本次全球发售H股基础发行股数为6343.23万股,价格区间初步确定为20.40港元至28.60港元,预计于2025年5月8日在香港联交所挂牌并开始上市交易。华泰国际、招银国际、德意志银行为其联席保荐人。

此次招股,珠海高景(由高景太阳能股份有限公司(“高景太阳能”)全资拥有)及现代直投(由上饶市现代产业引导基金中心(有限合伙)(“上饶产业引导基金”)全资拥有)作为基石投资者为钧达股份站台。

在行业产能出清、技术迭代加速的背景下,钧达股份能否借力港股平台突破增长瓶颈?其全球化野心中又暗藏哪些胜负手?

一、技术优势铸就行业地位

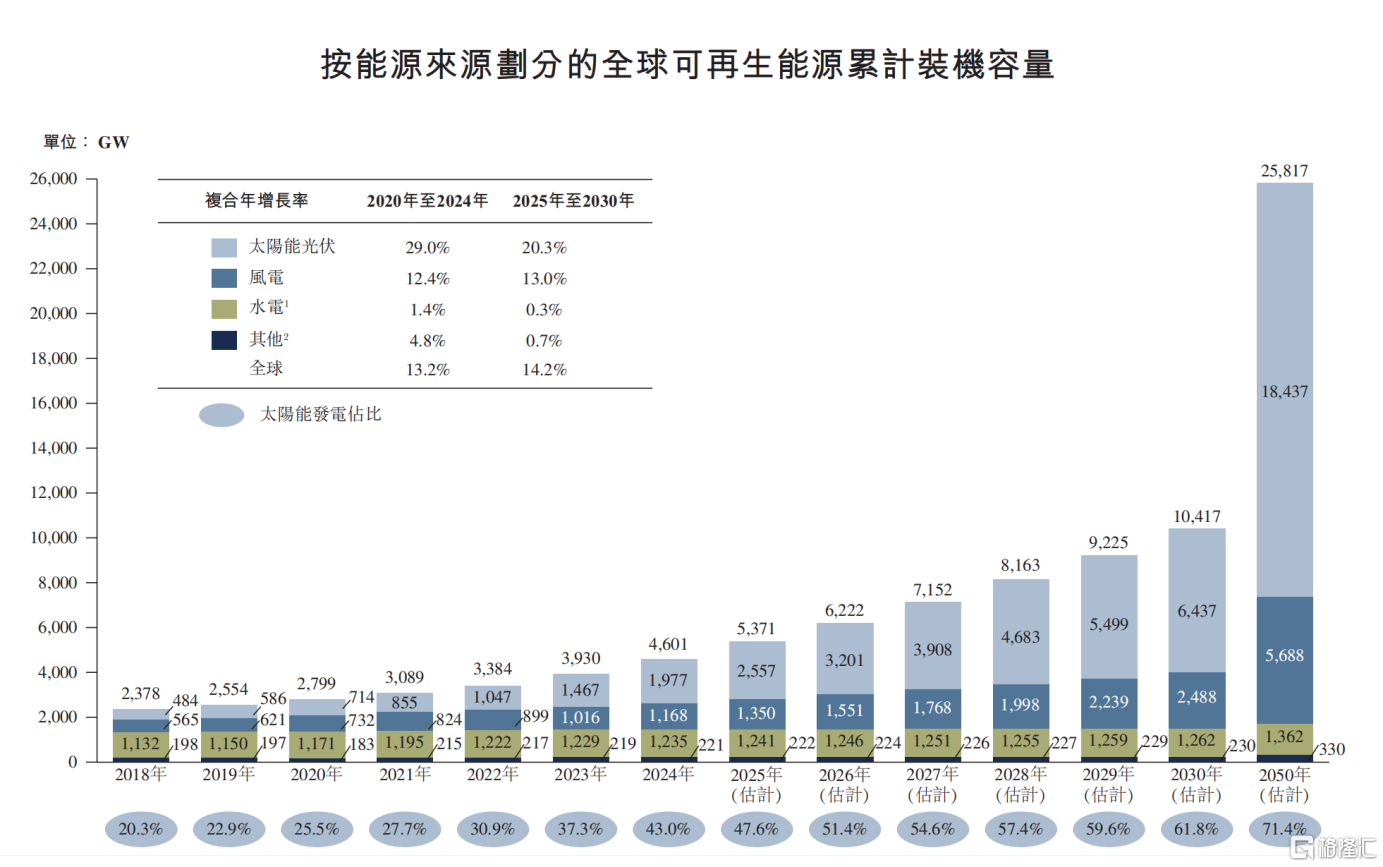

全球碳中和目标正在推动可再生能源装机量不断攀升,得益于技术持续进步以及生产成本的不断优化,光伏成为可再生能源装机增量的主力军。2024年,光伏发电新增装机容量占全球可再生能源新增装机容量的76.1%。

叠加各主要国家通过税收抵免、项目补贴等优惠政策降低光伏项目成,光伏产业规模持续扩大。根据弗若斯特沙利文报告,预计2025年至2030年光伏累计装机容量将从2557GW增长到6437GW,复合增长率达到20.3%。

(来源:弗若斯特沙利文)

光伏电池作为产业链中技术壁垒最高、价值密度最大的环节之一,是整个光伏产业链的核心战场。

在这个赛道上具有领先技术的玩家,自然更容易脱颖而出。

作为专业光伏电池制造商,钧达股份在不同历史时期均保持着技术领先地位。

2017年,公司出的高效黑硅光伏电池转换效率达19.1%以上,并成为了当时全球最大黑硅光伏电池供应商之一;2018年,公司推出的单晶P型PERC电池转换效率达23.8%以上。

随着光伏电池行业从P型向N型持续转化,钧达股份再度引领了行业技术变革。2023年,凭借半片边缘钝化及波浪背场技术,钧达股份将平均量产转换效率推高到了26%以上。2024年,钧达股份推出MoNo2系列N型TOPCon电池,将平均量产转换效率再度提升0.5%,并使得双面率达到90%,单瓦非硅成本降低约30%,成为了业内降本增效的典范。

同时,钧达股份坚持“预研一代、测试一代、量产一代”的技术研发理念,在保持N型电池领域领先地位的同时,积极进行xBC、钙钛矿叠层光伏电池等技术的研发并推动量产。

截至2024年末,钧达股份中试TBC电池转化效率较主流N型电池效率可提升1%—1.5%,与外部机构合作研发的钙钛矿叠层电池实验室效率达31%,巩固了其在光伏电池领域的技术领导地位。

这一切离不开钧达股份对于研发的长期投入。截至2024末,公司研发团队成员为827人,占员工总数的26.1%。

钧达股份能够长期站稳光伏电池行业C位,除了技术优势外,还在于规模化量产的能力。

据弗若斯特沙利文报告,按2024年的出货量计,在专业光伏电池制造商中,钧达股份的光伏电池全球市场份额达至约17.9%,排名第二。其中,N型TOPCon电池全球市场份额24.7%,排名第一,年化产能约为44.4 GW,位居行业领先地位。

二、全球化战略加速盈利修复

不可否认的是,近年来光伏行业整体陷入了非理性竞争的泥沼,激烈的价格战压缩了整个产业链的利润空间。

为了解决行业危机,行业自救与政策干预双管齐下。中国光伏行业协会多次呼吁“反内卷”,推动建立以靶心价为指导的招标体系,杜绝最低价中标。工信部等部委则强调通过技术创新提升竞争力,引导淘汰落后产能。

然而,产能出清尚需一段时间,如何应时而变、主动破局成为了考验一家企业周期穿越能力的关键。面对国内产能过剩困局,钧达股份将全球化作为第二增长曲线。

其中逻辑也不难理解。尽管许多国家正在加速布局光伏,但当下许多海外企业因缺乏工艺积累与研发投入,难以突破TOPCon量产瓶颈,造成海外市场光伏组件和光伏电池产能存在较大缺口。此前中信建投研报指出,剔除东南亚四国及中国产能,2024年底海外光伏组件产能可达200.8GW,而同期海外电池产能仅61.6GW。

供给结构性失衡自然需要以钧达股份为代表的实力玩家来填补,海外市场也的确成为了其破局的关键。

今年一季度,钧达股份海外市场收入占比为58%,相比2024年全年海外收入占比提升了34.15个百分点。

得益于此,公司整体盈利情况也有明显改善。今年一季度,钧达股份归母净利润和扣非归母净利润分别实现环比增长39.23%、43.25%。同时,公司毛利率5.88%,同比上升0.12个百分点,环比上升3.11个百分点;净利率也较上季度上升4.31个百分点。

此次港股上市,也是钧达股份加速海外布局的关键。

根据招股书披露,公司预计将本次募资金额的75%用于在阿曼建设5GW光伏电池生产基地,预计该项目将于2025年投产。根据2024年公司年化产能44.4GW计,此项目将会为公司带来11.3%的产能增长。

在当前美国朝全世界挥舞关税大棒的背景下,阿曼仅面临10%的基础关税(处于目标国家中最低水平)。通过在阿曼投资建设生产基地,可以有效规避过高关税带来的影响。国金证券研报测算后认为,除美国本土组件+电池产能以外,美国本土组件+阿曼电池产能将成为成本最低的输美方式,盈利将超过7美分/W,这有助于钧达股份进一步修复盈利能力。

同时,阿曼坐落在欧亚贸易路线的核心区位,毗邻中东、欧洲及亚洲市场,对于钧达股份拓展全球市场具有天然的地理优势。

三、逆周期突围下的主动破局

在光伏行业深陷价格战泥潭、产能加速出清的当下,钧达股份的破局逻辑并不止于短期盈利修复。这家企业正通过技术溢价、生态链垂直整合,重构全球光伏产业的底层竞争规则——从被动适应周期转向主动破局。

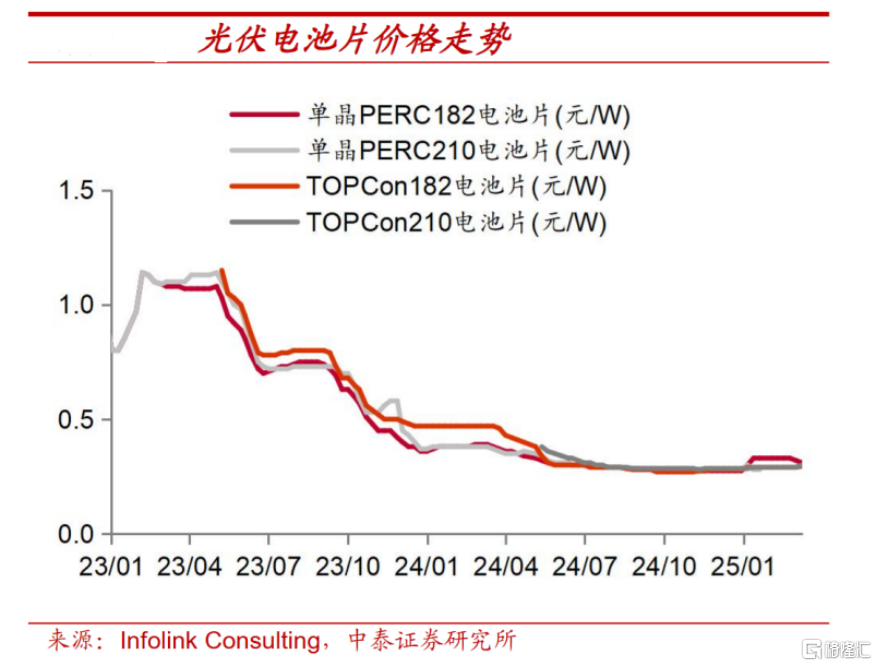

经过2024年上半年光伏产业链价格持续下探,甚至突破现金成本以下,整个产业链都面临亏损以及现金流的考验,众多企业采取去产能、去库存的举措,为供需结构带来了一定程度改善,光伏电池片价格触底后也有了阶段性回暖。

(来源:InfolinkConsulting,中泰证券研究所)

中信证券研报也明确指出,需求的边际改善也将为产业链带来明显的价格弹性。产业链边际改善为众多企业后续利润空间提供了良好支撑,尤其为具备技术代差和产能弹性的企业打开了利润修复空间。

钧达股份早在2023年底率先完成P型落后产能的减值计提,这意味着其彻底剥离落后产能,实现100% N型TOPCon产能结构。此举规避了行业转型期的资产减值风险,在N型电池价格反弹周期中,这种“轻装上阵”的产能结构,叠加阿曼的输美溢价优势,正推动其单瓦毛利加速修复,为新一轮盈利增长奠定基础。

此外,钧达股份并没有通过覆盖硅料、硅片、电池、组件的全产业链布局构筑护城河,而是以专业化电池制造为支点,向下游绑定需求、向上游锁定供给,形成“技术+供应链”双保险,将专业化分工带来的效率优势充分发挥。

一方面,公司与硅片、石英、丝网等核心原材料供应商建立了稳定的关系;另一方面,公司与隆基、天合等组件龙头实现了长期合作关系,全球出货量前十大组件厂商中有九家为公司重要客户。

这种哑铃型战略,本质是对光伏产业“规模至上”逻辑的颠覆。当行业从野蛮生长进入精耕细作阶段,通过专业化分工实现“局部最优解”的聚合,或许比盲目追求全产业链控制更具生命力。

四、结语

在全球能源秩序重构与技术革命交汇的历史节点,钧达股份港股上市的战略选择折射出中国新能源产业转型的深层逻辑。其以技术溢价为支点的全球化布局,本质上是在重构新能源产业的估值坐标系——将中国企业的技术标准植入全球产业链,通过资本市场的离岸枢纽作用实现生产要素的跨域配置,这种模式打破了传统制造业“产能出海”的单维路径。

同时,通过技术代差制造非对称竞争优势,将产能过剩危机转化为技术迭代机遇。钧达股份展现出了一家头部企业面对行业周期波动时灵活应对的能力。更重要的是,这给市场传递了一个信号:当技术代差、资本杠杆与地缘洞察形成共振,企业便有机会将周期波动转化为规则重构的跳板——而这,或许才是穿越寒冬的真正密码。